Die bürgerliche Gier, sprich die Gier der kapitalistischen Protagonisten, ist häufig der Motor für Täuschungen und Betrügereien neo-liberaler Finanzjongleure untereinander. Vergleichbar wie sich imperialistische Staaten bemühen, das möglichst größte Stück der Sahnetorte zu ergattern, sind Unternehmen gelegentlich auf doppelter Jagt. Einerseits auf der Jagt den erwirtschafteten Mehrwert der Klasse der Werktätigen abzuschöpfen, andererseits ihre eigenen Investoren um ihre getätigten Einlagen zu erleichtern. Die Gier kennt weder Grenzen noch Moral.

Investopedia berichtete über einige „Betrügereien” die in Finanzkreisen durchaus bekannt sind, in der Öffentlichkeit jedoch häufig untergehen. Dabei sind die Betrügereien häufig im Bereich des „grauen Kapitalmarktes” zu finden, aber viel gravierender bei Unternehmen, die einer Kontrolle durch staatliche Aufsichtsämter unterliegen.

Investopedia schreibt an ihr eigenes Klientel in einer Vorbemerkung:

„Das Verständnis, wie Investoren in der Vergangenheit von Katastrophen betroffen waren, kann aktuellen Investoren helfen, diese in Zukunft zu vermeiden. Hier sind einige der wichtigsten Fälle, in denen Unternehmen ihre Investoren verraten haben. Einige dieser Fälle sind wirklich erstaunlich. Versuchen Sie, sie aus der Sicht eines Aktionärs zu betrachten. Leider hatten die beteiligten Aktionäre keine Möglichkeit zu wissen, was wirklich geschah, als sie zum Investieren verleitet wurden.”

DIE ZENTRALEN THESEN

Im Laufe der Finanzgeschichte wurden Investoren von der niederländischen Tulipmania bis zur Südseeblase und dem Betrug der Mississippi Company betrogen.

In der jüngeren Geschichte haben Aktienbetrug die Form von Buchhaltungsbetrug angenommen, der die Bücher kocht und Verluste für Pyramiden- oder Ponzi-Systeme für ansonsten fiktive Unternehmen verbirgt.

Hier sehen wir uns einige der größten Vorfälle mit Aktienbetrug in den 1980er bis 2000er Jahren an.

_____________

ZZZZ Best (1986)

Barry Minkow, der Eigentümer dieses Geschäfts, behauptete, dass diese Teppichreinigungsfirma der 1980er Jahre zum „General Motors of Carpet Cleaning” werden würde. Minkow schien ein Multi-Millionen-Dollar- Unternehmen aufzubauen , aber er tat dies durch Fälschung und Diebstahl. Er erstellte mehr als 10.000 gefälschte Dokumente und Verkaufsbelege, ohne dass jemand etwas ahnte.

Barry Minkow, der Eigentümer dieses Geschäfts, behauptete, dass diese Teppichreinigungsfirma der 1980er Jahre zum „General Motors of Carpet Cleaning” werden würde. Minkow schien ein Multi-Millionen-Dollar- Unternehmen aufzubauen , aber er tat dies durch Fälschung und Diebstahl. Er erstellte mehr als 10.000 gefälschte Dokumente und Verkaufsbelege, ohne dass jemand etwas ahnte.

Obwohl sein Geschäft ein kompletter Betrug war, der Wirtschaftsprüfer und Investoren täuschen sollte, hat Minkow mehr als 4 Millionen US-Dollar für die Anmietung und Renovierung eines Bürogebäudes in San Diego ausgegeben. ZZZZ Beste ging Öffentlichkeit im Dezember 1986 schließlich eine erreichte Marktkapitalisierung von mehr als $ 200 Millionen. Erstaunlicherweise war Barry Minkow zu dieser Zeit noch ein Teenager! Er wurde zu 25 Jahren Gefängnis verurteilt.

Centennial Technologies (1996)

Im Dezember 1996 verzeichneten Emanuel Pinez, der CEO von Centennial Technologies, und sein Management, dass das Unternehmen mit PC-Speicherkarten einen Umsatz von 2 Millionen US-Dollar erzielte. Das Unternehmen versandte jedoch wirklich Obstkörbe an Kunden. Die Mitarbeiter erstellten dann gefälschte Dokumente als Beweis dafür, dass sie Verkäufe verzeichneten. Die Aktie von Centennial stieg an der New York Stock Exchange (NYSE) um 451% auf 55,50 USD je Aktie .

Im Dezember 1996 verzeichneten Emanuel Pinez, der CEO von Centennial Technologies, und sein Management, dass das Unternehmen mit PC-Speicherkarten einen Umsatz von 2 Millionen US-Dollar erzielte. Das Unternehmen versandte jedoch wirklich Obstkörbe an Kunden. Die Mitarbeiter erstellten dann gefälschte Dokumente als Beweis dafür, dass sie Verkäufe verzeichneten. Die Aktie von Centennial stieg an der New York Stock Exchange (NYSE) um 451% auf 55,50 USD je Aktie .

Nach Angaben der Securities and Exchange Commission (SEC) hat Centennial zwischen April 1994 und Dezember 1996 seinen Gewinn um etwa 40 Millionen US-Dollar überbewertet. Erstaunlicherweise meldete das Unternehmen einen Gewinn von 12 Millionen US-Dollar, als es ungefähr 28 Millionen US-Dollar verloren hatte. Die Aktie fiel auf weniger als 3 USD. Über 20.000 Investoren haben fast ihre gesamte Investition in ein Unternehmen verloren, das einst als Wall Street- Liebling galt.

Bre-X Minerals (1997)

Dieses kanadische Unternehmen war an einem der größten Aktienbetrügereien der Geschichte beteiligt. Sein indonesisches Goldgrundstück, das Berichten zufolge mehr als 200 Millionen Unzen enthält, soll die reichste Goldmine aller Zeiten sein. Der Aktienkurs für Bre-X stieg auf ein Hoch von 280 US-Dollar ( splitbereinigt ), was Millionäre über Nacht zu gewöhnlichen Menschen machte. In seiner Blütezeit hatte Bre-X eine Marktkapitalisierung von 4,4 Milliarden US-Dollar.

Dieses kanadische Unternehmen war an einem der größten Aktienbetrügereien der Geschichte beteiligt. Sein indonesisches Goldgrundstück, das Berichten zufolge mehr als 200 Millionen Unzen enthält, soll die reichste Goldmine aller Zeiten sein. Der Aktienkurs für Bre-X stieg auf ein Hoch von 280 US-Dollar ( splitbereinigt ), was Millionäre über Nacht zu gewöhnlichen Menschen machte. In seiner Blütezeit hatte Bre-X eine Marktkapitalisierung von 4,4 Milliarden US-Dollar.

Die Party endete am 19. März 1997, als sich die Goldmine als betrügerisch erwies und die Aktie kurz darauf auf ein paar Cent fiel. Die Hauptverlierer waren der öffentliche Pensionsfonds in Quebec , der 70 Millionen US-Dollar verlor, der Ontario Teachers ‚Pension Plan, der 100 Millionen US-Dollar verlor, und das Ontario Municipal Employees‘ Retirement Board, das 45 Millionen US-Dollar verlor.

Enron (2001)

Vor diesem Debakel war Enron , ein in Houston ansässiges Energiehandelsunternehmen, gemessen am Umsatz das siebtgrößte Unternehmen in den USA. Durch einige komplizierte Buchhaltungspraktiken, die den Einsatz von Shell-Unternehmen beinhalteten, war Enron in der Lage, Schulden im Wert von Hunderten von Millionen von seinen Büchern fernzuhalten. Dies täuschte Investoren und Analysten vor, dass dieses Unternehmen grundsätzlich stabiler sei als es tatsächlich war. Darüber hinaus verzeichneten die von Enron-Führungskräften geführten Shell-Unternehmen fiktive Einnahmen, im Wesentlichen mehrmals einen Dollar Umsatz. Diese Praxis führte zu unglaublichen Gewinnzahlen.

Vor diesem Debakel war Enron , ein in Houston ansässiges Energiehandelsunternehmen, gemessen am Umsatz das siebtgrößte Unternehmen in den USA. Durch einige komplizierte Buchhaltungspraktiken, die den Einsatz von Shell-Unternehmen beinhalteten, war Enron in der Lage, Schulden im Wert von Hunderten von Millionen von seinen Büchern fernzuhalten. Dies täuschte Investoren und Analysten vor, dass dieses Unternehmen grundsätzlich stabiler sei als es tatsächlich war. Darüber hinaus verzeichneten die von Enron-Führungskräften geführten Shell-Unternehmen fiktive Einnahmen, im Wesentlichen mehrmals einen Dollar Umsatz. Diese Praxis führte zu unglaublichen Gewinnzahlen.

Schließlich löste sich das komplexe Netz der Täuschung auf und der Aktienkurs stieg von über 90 Dollar auf weniger als 70 Cent. Als Enron fiel, nahm es Arthur Andersen, die fünftgrößte Wirtschaftsprüfungsgesellschaft der Welt, mit. Andersen, Enrons Prüfer , implodierte im Grunde genommen, nachdem David Duncan, Enrons Hauptprüfer, die Vernichtung von Tausenden von Dokumenten angeordnet hatte. Das Fiasko bei Enron machte den Ausdruck »die Bücher kochen« wieder zu einem Haushaltsbegriff.

WorldCom (2002)

Nicht lange nach dem Zusammenbruch von Enron wurde der Aktienmarkt von einem weiteren Milliarden-Dollar-Buchhaltungsskandal erschüttert. Der Telekommunikationsgigant WorldCom wurde nach einem weiteren Fall von ernsthaftem „Buchkochen“ einer intensiven Prüfung unterzogen. WorldCom verbuchte betriebliche Aufwendungen als Investitionen . Anscheinend war das Unternehmen der Ansicht, dass Bürostifte, Bleistifte und Papier eine Investition in die Zukunft des Unternehmens darstellen, und hat daher die Kosten für diese Artikel über mehrere Jahre als Aufwand erfasst (oder aktiviert).

Nicht lange nach dem Zusammenbruch von Enron wurde der Aktienmarkt von einem weiteren Milliarden-Dollar-Buchhaltungsskandal erschüttert. Der Telekommunikationsgigant WorldCom wurde nach einem weiteren Fall von ernsthaftem „Buchkochen“ einer intensiven Prüfung unterzogen. WorldCom verbuchte betriebliche Aufwendungen als Investitionen . Anscheinend war das Unternehmen der Ansicht, dass Bürostifte, Bleistifte und Papier eine Investition in die Zukunft des Unternehmens darstellen, und hat daher die Kosten für diese Artikel über mehrere Jahre als Aufwand erfasst (oder aktiviert).

Insgesamt wurden normale Betriebskosten im Wert von 3,8 Mrd. USD, die alle als Ausgaben für das Geschäftsjahr, in dem sie angefallen sind, zu erfassen sind, als Investitionen behandelt und über mehrere Jahre hinweg erfasst. Dieser kleine Buchhaltungstrick hat die Gewinne für das Jahr, in dem die Kosten entstanden sind, stark übertrieben. Im Jahr 2001 meldete WorldCom einen Gewinn von rund 1,3 Milliarden US-Dollar. Tatsächlich wurde das Geschäft zunehmend unrentabel. Wer hat am meisten unter diesem Deal gelitten? Die Angestellten; Zehntausende von ihnen verloren ihre Arbeit. Die nächsten, die den Verrat verspürten, waren die Anleger, die den tiefgreifenden Rückgang des Aktienkurses von WorldCom beobachten mussten, als dieser von mehr als 60 USD auf weniger als 20 Cent fiel.

Tyco International (2002)

Nachdem WorldCom das Vertrauen der Anleger bereits erschüttert hatte, stellten die Führungskräfte von Tyco sicher, dass 2002 ein unvergessliches Jahr für Aktien werden würde. Vor dem Skandal galt Tyco als sichere Blue-Chip- Investition in die Herstellung elektronischer Komponenten, des Gesundheitswesens und der Sicherheitsausrüstung. Während seiner Amtszeit als CEO hat Dennis Kozlowski, der von BusinessWeek als einer der 25 besten Unternehmensmanager gemeldet wurde , Horden von Geld von Tyco in Form von nicht genehmigten Krediten und betrügerischen Aktienverkäufen abgezogen.

Nachdem WorldCom das Vertrauen der Anleger bereits erschüttert hatte, stellten die Führungskräfte von Tyco sicher, dass 2002 ein unvergessliches Jahr für Aktien werden würde. Vor dem Skandal galt Tyco als sichere Blue-Chip- Investition in die Herstellung elektronischer Komponenten, des Gesundheitswesens und der Sicherheitsausrüstung. Während seiner Amtszeit als CEO hat Dennis Kozlowski, der von BusinessWeek als einer der 25 besten Unternehmensmanager gemeldet wurde , Horden von Geld von Tyco in Form von nicht genehmigten Krediten und betrügerischen Aktienverkäufen abgezogen.

Zusammen mit CFO Mark Swartz und CLO Mark Belnick erhielt Kozlowski ohne Zustimmung der Aktionäre zinsgünstige Darlehen in Höhe von 170 Mio. USD. Kozlowski und Belnick vereinbarten, 7,5 Millionen Aktien nicht autorisierter Tyco-Aktien für 450 Millionen US-Dollar zu verkaufen. Diese Gelder wurden aus dem Unternehmen geschmuggelt, normalerweise getarnt als Prämien oder Vorteile für Führungskräfte. Kozlowski nutzte die Mittel, um seinen verschwenderischen Lebensstil zu fördern, zu dem eine Handvoll Häuser, ein berüchtigter 6.000-Dollar-Duschvorhang und eine 2-Millionen-Dollar-Geburtstagsfeier für seine Frau gehörten. Anfang 2002 begann sich der Skandal langsam aufzulösen und der Aktienkurs von Tyco fiel innerhalb von sechs Wochen um fast 80%. Die Führungskräfte entkamen ihrer ersten Anhörung aufgrund eines Gerichtsverfahrens, wurden jedoch schließlich verurteilt und zu 25 Jahren Gefängnis verurteilt.

HealthSouth (2003)

Die Bilanzierung großer Unternehmen kann eine schwierige Aufgabe sein, insbesondere wenn Führungskräfte Ergebnisberichte fälschen möchten. In den späten 1990er Jahren begann der CEO und Gründer Richard Scrushy, die Mitarbeiter anzuweisen, die Einnahmen zu steigern und das Nettoeinkommen von HealthSouth zu überbewerten . Zu dieser Zeit war das Unternehmen einer der größten amerikanischen Gesundheitsdienstleister, verzeichnete ein schnelles Wachstum und erwarb eine Reihe anderer Unternehmen im Gesundheitswesen. Das erste Anzeichen von Problemen trat Ende 2002 auf, als Scrushy Berichten zufolge HealthSouth-Aktien im Wert von 75 Millionen US-Dollar verkaufte, bevor ein Gewinnverlust veröffentlicht wurde. Eine unabhängige Anwaltskanzlei kam zu dem Schluss, dass der Verkauf nicht direkt mit dem Verlust zusammenhängt, und die Anleger hätten die Warnung beachten müssen.

Der Skandal ereignete sich im März 2003, als die SEC bekannt gab, dass HealthSouth die Einnahmen um 1,4 Milliarden US-Dollar übertrieb. Die Informationen wurden bekannt, als CFO William Owens in Zusammenarbeit mit dem FBI Scrushy aufzeichnete, um den Betrug zu besprechen. Die Auswirkungen waren schnell, als die Aktie an einem einzigen Tag von einem Höchststand von 20 USD auf einen Schlusskurs von 45 Cent fiel. Erstaunlicherweise wurde der CEO von 36 Betrugsfällen freigesprochen, später jedoch wegen Bestechung verurteilt. Anscheinend arrangierte Scrushy politische Spenden in Höhe von 500.000 US-Dollar, um einen Sitz in der Aufsichtsbehörde des Krankenhauses zu sichern.

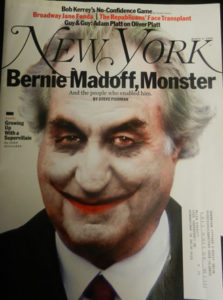

Bernard Madoff (2008)

Bernard Madoff , ehemaliger Vorsitzender der Nasdaq und Gründer des Market-Making-Unternehmens Bernard L. Madoff Investment Securities, wurde von seinen beiden Söhnen eingereicht und am 11. Dezember 2008 verhaftet, weil er angeblich ein Ponzi-Programm betrieben hatte . Der 70-Jährige hielt seine Hedge-Fonds- Verluste verborgen, indem er frühe Anleger mit Geldern bezahlte, die sie von anderen gesammelt hatten. Dieser Fonds verzeichnete 15 Jahre lang durchweg einen Zuwachs von 11% pro Jahr. Die vermeintliche Strategie des Fonds, die als Grund für diese konstanten Renditen angegeben wurde, bestand darin, proprietäre Optionskragen zu verwenden , die die Volatilität minimieren sollen. Dieses Programm hat die Anleger von rund 50 Milliarden US-Dollar getäuscht.

Bernard Madoff , ehemaliger Vorsitzender der Nasdaq und Gründer des Market-Making-Unternehmens Bernard L. Madoff Investment Securities, wurde von seinen beiden Söhnen eingereicht und am 11. Dezember 2008 verhaftet, weil er angeblich ein Ponzi-Programm betrieben hatte . Der 70-Jährige hielt seine Hedge-Fonds- Verluste verborgen, indem er frühe Anleger mit Geldern bezahlte, die sie von anderen gesammelt hatten. Dieser Fonds verzeichnete 15 Jahre lang durchweg einen Zuwachs von 11% pro Jahr. Die vermeintliche Strategie des Fonds, die als Grund für diese konstanten Renditen angegeben wurde, bestand darin, proprietäre Optionskragen zu verwenden , die die Volatilität minimieren sollen. Dieses Programm hat die Anleger von rund 50 Milliarden US-Dollar getäuscht.

Das Fazit

Das Schlimmste an diesen Betrügereien ist, dass Ihre Anleger blind waren. Diejenigen, die wegen Betrugs verurteilt wurden, könnten mehrere Jahre im Gefängnis sitzen, was Investoren / Steuerzahler noch mehr Geld kostet. Die SEC arbeitet daran, solche Betrügereien zu verhindern, aber bei Tausenden von öffentlichen Unternehmen in Nordamerika ist es nahezu unmöglich sicherzustellen, dass die Katastrophe nicht erneut eintritt.

Gibt es eine Moral in dieser Geschichte? Ja. Investieren Sie immer mit Sorgfalt und diversifizieren , diversifizieren, diversifizieren. Durch die Aufrechterhaltung eines gut diversifizierten Portfolios wird sichergestellt, dass solche Ereignisse Sie nicht von der Straße abbringen, sondern lediglich Geschwindigkeitsschwankungen auf Ihrem Weg zur finanziellen Unabhängigkeit bleiben .

https://www.der-revolutionaer.de/2020/07/06/zahlungsdienstleister-wirecard-meldet-insolvenz-an/

Erstveröffentlichung von Teilen des Artikels am 04. 05.2020 auf Investopedia

________________________

Für den Inhalt dieses Artikels ist der Autor bzw. die Autorin verantwortlich.

Dabei muss es sich nicht grundsätzlich um die Meinung

der Redaktion des Magazins DER REVOLUTIONÄR handeln.

________________________Der Der Revolutionär ist ursprünglich als Der-Heinrich-Schreiber-Blog ins Leben gerufen worden, um über Themen aus marxistisch-leninistischer Sicht zu berichten bzw. zu kommentieren. Leider ist die bestehende Sichtweise vielfach verfälscht, gelegentlich auch revisionistisch unterwandert und hat mit einer kommunistischen Ideologie wenig, gelegentlich auch gar nichts mehr zu tun. Daher stellt dieses OnlineMagazin kommunistische Weltanschauung zur Diskussion. Meinungsartikel und Gastbeiträge sorgen für ein breites Meinungs- und Informationsspektrum.

Ihr könnt dies Magazin unterstützen, indem ihr:

- Freunden, Bekannten, Kollegen und Gleichgesinnten

von diesem OnlineMagazin DER REVOLUTIONÄR erzählt;- Einen Link zu diesem Magazin an sie versendet;

- Die jeweiligen Beiträge teilt oder mit einem Like verseht;

- Eine Empfehlung in den sozialen Medien postet;

- Die Redaktion und Öffentlichkeitsarbeit durch Artikel,

Leserbriefe, Videoberichte und Kritiken unterstützt,

gerne auch als Gastartikel oder Volkskorrespondent;- Unsere Seite bei Facebook mit einem Like verseht;

(https://www.facebook.com/DerRevolutionaer )- folgt dem Magazin bei Twitter ( https://twitter.com/HSintern ).

.

Hinterlasse jetzt einen Kommentar